息差收窄背景之下,聚焦非利息收入板块,扩展中间业务收入,打造新的利润增长点,成为商业银行提高市场竞争力、实现高质量发展的重要突破点。Choice统计数据,2024年上半年,A股上市银行合计实现非利息净收入8154亿元,较去年上半年增加162亿元,同比增长2%。

虽然时隔两年后,A股上市银行上半年的非利息净收入总额再次突破8000亿元大关,但也存在一定分化。具体来看,国有大行和全国性股份行整体保持平稳,不少区域性城商行、农商行则在投资收益增长等因素带动下实现非利息净收入高增,整体分别同比增长16%、31%。

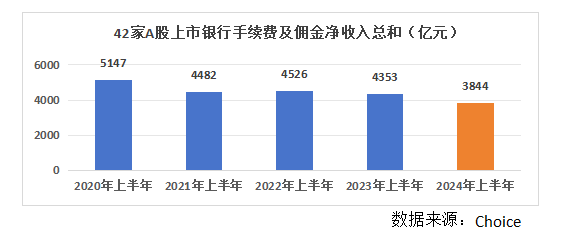

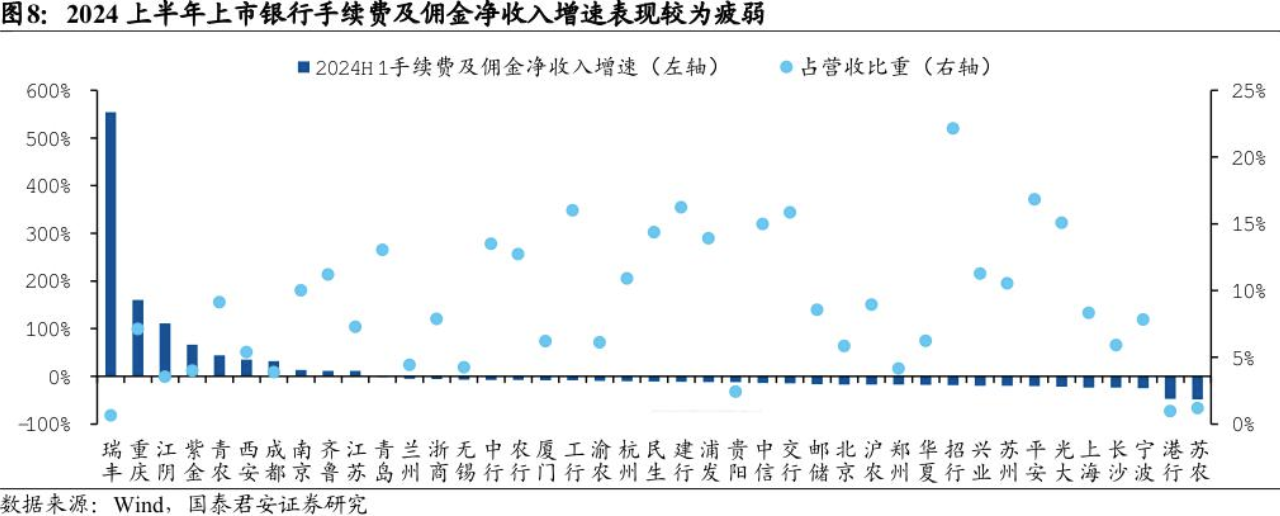

不过,《每日经济新闻》记者同时注意到,2024年上半年,42家A股上市银行合计实现手续费及佣金净收入近3844亿元,相较上年同期下降约12%,降幅同比扩大逾8个百分点。这也是自2020年以来,42家A股上市银行上半年手续费及佣金净收入总额首次降至4000亿元以下。

广发证券银行业分析师倪军及王先爽团队分析认为,上半年银行中收增速承压,主要是受降费政策、银行卡相关业务收入回落及投行业务佣金收入回落等因素影响。展望下半年,代理业务收入高基数逐步消退,中收增速有望筑底回升。

中小银行非息净收入整体高增,七成机构投资收益实现正增长

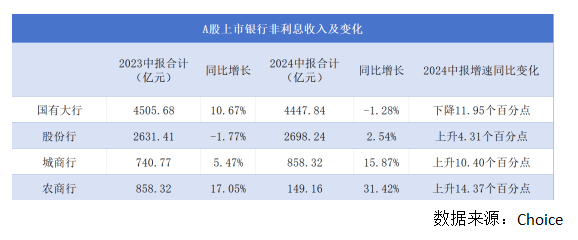

Choice统计数据显示,2024年上半年,A股上市银行合计实现非利息收入8154亿元,较去年上半年增加162亿元,同比增长2.03%。分机构类型看,农商行和城商行增势明显。上半年,10家A股上市农商行合计实现非利息收入149.16亿元,同比增长31.42%;17家A股上市城商行合计实现非利息收入858.32亿元,同比增长15.87%。

国有大行和全国性股份行非息收入表现基本平稳。其中,6家国有大行合计实现非利息收入4447.84亿元,同比略降1.28%;9家A股上市股份行合计实现非利息收入2698.24亿元,同比略增2.54%。

42家A股上市银行中,有32家银行上半年非利息收入实现正增长。其中增幅在50%以上的达到8家,较上年同期增加7家,均为农商行或城商行。具体来看,张家港行、瑞丰银行、贵阳银行、紫金银行、西安银行非利息收入增速较快,分别同比增长95.27%、94.42%、90.29%、89.37%、76.43%。

随着非利息收入增长以及息差收窄趋势下利息净收入承压,2024年上半年,有36家A股上市银行的非利息收入占比较去年同期进一步提升。其中,张家港行、西安银行、瑞丰银行、贵阳银行、苏农银行、江阴银行等6家银行的非利息收入在营业收入中的占比同比提升超10个百分点。

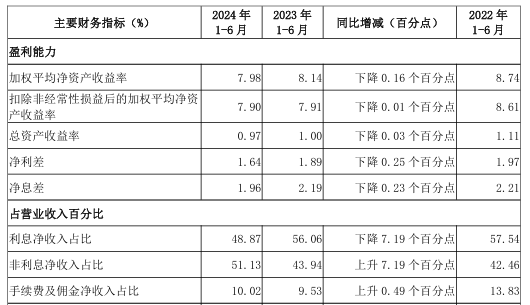

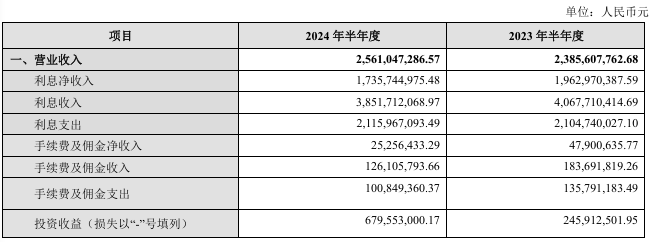

继2023年上半年以43.94%的非利息净收入占比领衔A股上市银行后,南京银行2024年上半年的非利息净收入占比依然高企,并进一步提升至51.13%,成为当期唯一一家非利息净收入占营业收入比例超过50%的A股上市银行。财报显示,在公允价值变动收益增加等推动下,该行上半年实现非利息净收入134.05亿元,同比增长25.51%。

图片来源:南京银行2024年半年度报告

图片来源:南京银行2024年半年度报告

进一步看,多家A股上市银行非利息净收入高增背后,离不开投资收益的贡献。

从投资收益的占比看,据Choice统计数据,在42家A股上市银行中,有23家银行投资收益在非利息收入中占比超过50%,包括兴业银行、民生银行、华夏银行3家全国性股份行以及20家城商行、农商行。2024年上半年,投资收益在营业收入中的占比较去年同期进一步提升的银行达到了32家,占比超过七成。

2024年上半年,在42家A股上市银行中,32家银行投资收益实现正增长,占比近七成。其中,8家银行投资收益同比增长超100%。其中,瑞丰银行投资收益增幅超过200%,上海银行、厦门银行投资收益增幅更是接近300%。

图片来源:上海银行2024年半年度报告

图片来源:上海银行2024年半年度报告

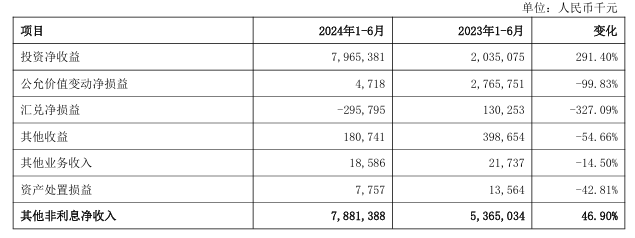

对于投资收益增加,上海银行在中报中称,主要是把握市场利率波段,加快金融资产流转。上半年,该行其他非利息净收入同比增长46.90%,达到78.81亿元,其中投资净收益为79.65亿元。

再看非利息收入增长最快的张家港行。上半年,该行实现营业收入25.61亿元,其中有近6.8亿元来自投资收益,投资收益同比增长176.34%,占其非利息收入的82.34%。对于投资收益的增加,张家港行在中报中表示,主要系本期处置交易性金融资产及债权投资取得的收益增加。

图片来源:张家港行2024年半年度报告

图片来源:张家港行2024年半年度报告

贵阳银行在上半年也实现了10.21亿元的投资收益,较去年同期增加4.65亿元,增长83.70%。贵阳银行中报显示,报告期内,稳健开展利率债投资及交易,在获取稳定配置收益的同时,通过一级投标联动二级市场交易,灵活执行交易策略获取投资收益,有效地促进盈利水平和交易能力双提升。

中泰证券银行业首席分析师戴志锋分析指出,从基本面和资金面来看,债市大环境预计依然友好,但估值愈发极致下市场波动或将加剧,整体来看预计下半年其他非息对银行仍有正向支撑,但增速或边际放缓,延续二季度趋势。

超七成A股上市银行中收“缩水”,近半数机构降幅超10%

近年来,随着金融市场的发展和利率市场化的推进,银行的盈利模式逐渐从传统的存贷款利差收入向多元化收入模式转变。作为非利息收入的重要组成部分,以手续费及佣金收入为代表的中间业务收入成为银行业拓展和转型的重要方向。

值得注意的是,2024年上半年,虽然不少A股上市银行投资收益颇丰,支撑了非利息收入整体增长,但也有超七成A股上市银行中间业务收入在“缩水”。Choice数据显示,2024年上半年,在42家A股上市银行中,有31家银行手续费及佣金净收入同比下滑。其中不但包括11家城商行、5家农商行,甚至9家全国性股份行、6家国有大行增速也集体出现负增长,指标下滑的银行数量较去年同期多出5家。

据统计,上述31家银行上半年手续费及佣金净收入同比平均下降了6.82%。其中,降幅超过10%的有21家,邮储银行、交通银行、建设银行3家国有大行分别下降了16.71%、14.56%、11.20%。

对于续费及佣金净收入减少,建设银行在中报中表示,主要是受保险、基金、托管等降费政策影响,代理业务手续费同比减少。交通银行也在中报中称,主要是受资本市场波动、居民消费偏弱、持续减费让利及相关产品费率调整等因素综合影响,代理类、投资银行及银行卡业务收入同比下降较多。

众多上市银行中,苏农银行和张家港行这两家农商行手续费及佣金净收入下滑尤为明显。财报显示,苏农银行2023年上半年手续费及佣金净收入5323.20万元,2024年上半年则为2732.70万元,降幅达48.66%;张家港行紧随苏农银行之后,从4790.06万元降至2525.64万元,降幅为47.27%。

图片来源:苏农银行2024年半年度报告

图片来源:苏农银行2024年半年度报告

从苏农银行披露的手续费及佣金收支情况看,今年上半年,该行手续费及佣金收入下降了9.39%,而支出增长了31.65%。其中,支出最多且增幅最大的是支付结算与代理手续费,共支出2837.5万元,同比增长105.69%。

张家港行虽然上半年手续费及佣金支出较去年同期减少了3494.18万元,但收入较去年同期更是减少了5758.60万元,收入减少规模大于支出减少规模,因此手续费及佣金净收入仍出现大幅下滑。对于收入减少的原因,该行在半年报中称主要系代理理财及保险手续费收入减少所致。

对于2024年上半年银行中收增速承压,广发证券银行业分析师倪军及王先爽团队指出了三点原因:一是受降费政策影响,代理手续费收入下降,尤其去年下半年银保渠道降费落地,而去年上半年正值理财赎回潮,行业保险代销规模和收入均高位,形成了高基数;二是经济偏弱,消费回落,信用卡风险暴露增加,银行卡相关业务收入回落;三是投行业务佣金收入普遍回落。

广发证券银行业分析师倪军及王先爽团队分析认为,展望下半年,代理业务收入高基数逐步消退,中收增速有望筑底回升。

11家银行中收逆市上扬,瑞丰银行同比增长554%

今年上半年,虽然有31家A股上市银行中收不及去年同期,但也有11家A股上市银行在代理及受托等业务的驱动下,实现正增长。其中,增幅最高的是瑞丰银行,上半年实现手续费及佣金净收入1450.20万元,较去年同期增长了554.13%,手续费及佣金净收入在营业收入中的占比也升至2.21%,较上年同期增加1.55个百分点。

而在2018年~2023年,瑞丰银行手续费及佣金收入已连续6年处于净亏损状态,2023年亏损1336万元。在2023年度业绩说明会上,瑞丰银行行长陈钢梁曾表示,未来该行将坚持打造多元化利润中心建设,推动客户深度综合经营,将非利息收入作为新的收入增长点,稳健培育和发展非利息收入涉及的相关业务。

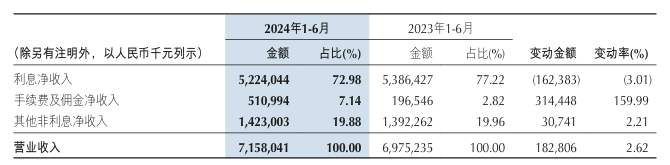

同时,2024年上半年手续费及佣金净收入同比翻番的还有重庆银行和江阴银行。其中,重庆银行净收入5.11亿元,较去年同期增加3.14亿元,增幅159.99%;江阴银行净收入7726.8万元,较去年同期增加4064.5万元,增幅110.92%。

从重庆银行披露看,2024年上半年,该行手续费及佣金净收入之所以大幅增长,主要得益于在当期理财产品管理费及超额报酬增长带动下,其代理理财业务收入较上年同期增长2.98亿元,增幅达258.57%。江阴银行则主要是因为当期贷记卡手续费收入增加,带动手续费及佣金收入增加。

图片来源:重庆银行2024年半年度报告

图片来源:重庆银行2024年半年度报告

值得一提的是,2024年上半年,常熟银行以1923.3万元的手续费及佣金净收入实现中收扭亏。2023年上半年,该行手续费及佣金净收入为-121.40万元,是同期唯一一家中收亏损的A股上市银行。扭亏转盈背后,主要驱动因素在于实现代理业务收入1.26亿元,同比增长113.23%。

对于下半年中间业务的发展方向,一些银行在中期报告中作出了规划。例如,交通银行表示,将以改革为抓手,通过调结构、优产品、强服务,推动负债业务量价平衡、资产业务稳中提质,筑牢息差企稳基础,深挖中间业务发展潜力,促进业务发展、结构优化和收入提升三者齐头并进、相辅相成。

建设银行则计划在下半年开展中间业务提质行动,重点是提升综合化、专业化服务能力,依托重点产品,抓住市场机遇,以服务创造价值。

①凡本网注明“来源:福州新闻网”的所有文字、图片和视频,版权均属福州新闻网所有,任何媒体、网站或个人未经本网协议授权不得转载、链接、转贴或以其他方式复制发表。已经被本网协议授权的媒体、网站,在下载使用时必须注明“来源:福州新闻网”,违者本网将依法追究责任。

②本网未注明“来源:福州新闻网”的文/图等稿件均为转载稿,本网转载出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。如其他媒体、网站或个人从本网下载使用,必须保留本网注明的“来源”,并自负版权等法律责任。如擅自篡改为“来源:福州新闻网”,本网将依法追究责任。如对文章内容有疑议,请及时与我们联系。

③ 如本网转载涉及版权等问题,请作者在两周内速来电或来函与福州新闻网联系。